3つの節税メリット

1.積立時:掛金が「全額所得控除」!

毎年、所得税と住民税が軽減される

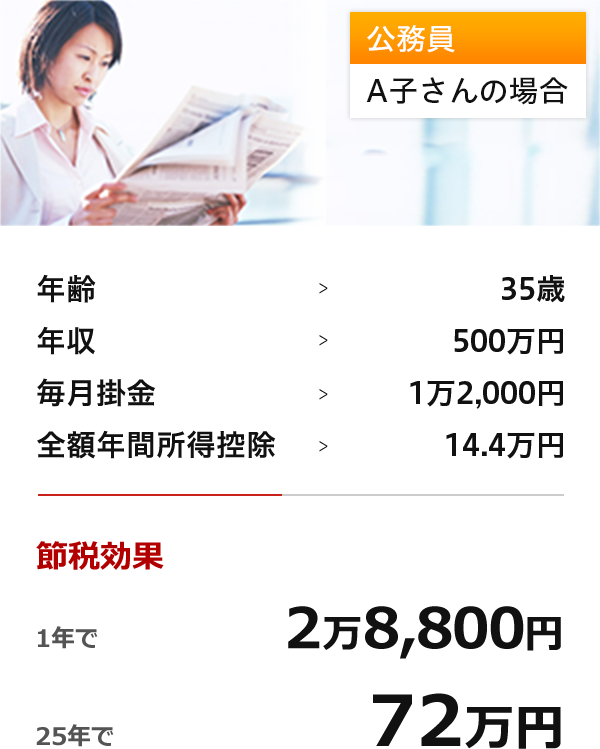

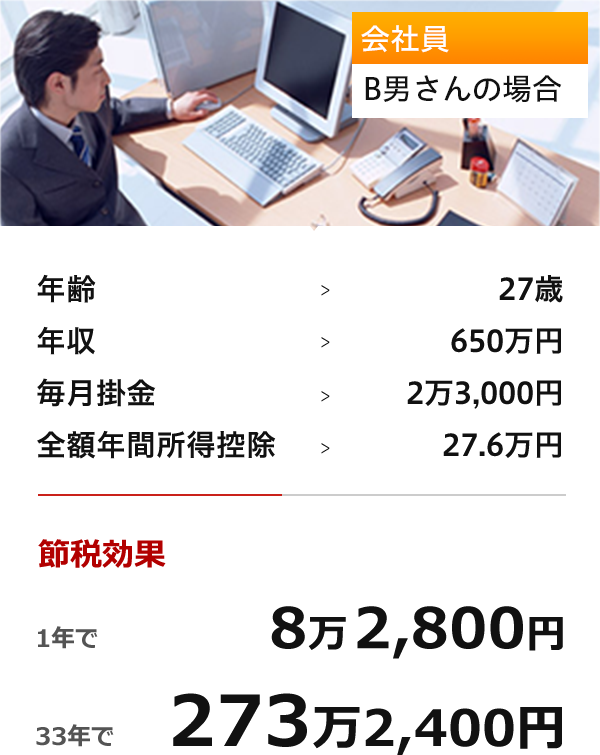

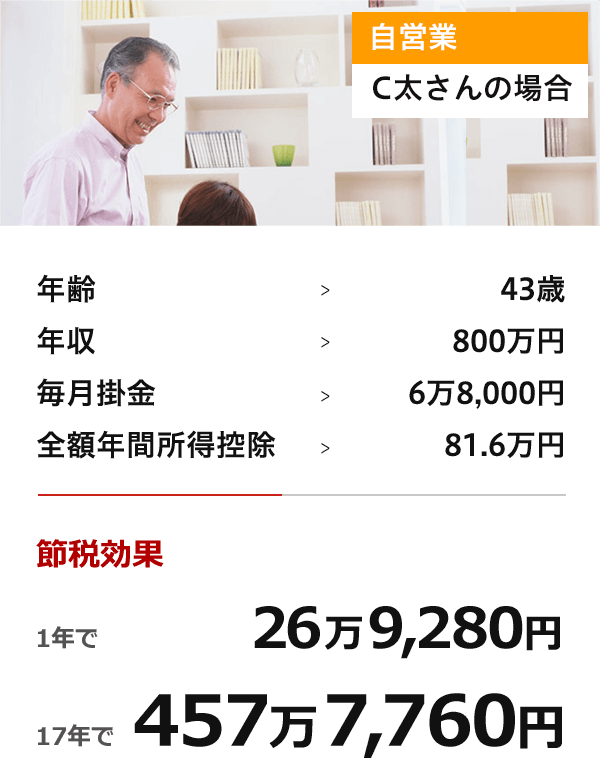

個人型確定拠出年金(iDeCo)で積み立てた掛金は、全額が所得控除の対象となり、「所得税」と「住民税」が軽減されます。

自営業者は確定申告、会社員の場合は年末調整で対応できます。

節税額は、年収や掛金に応じて変動しますが、積み立てる全期間に適用されますので、下記のように大きな節税メリットが見込めます。

- 自営業の方は所得控除額が人によって大きく異なるので各種所得控除を考慮せず、年収を課税所得として試算しています。

- 自営業以外の方は収入に応じた給与所得控除、基礎控除、社会保険料控除(年収の15%として計算)を考慮して試算しています。

- 復興特別所得税は考慮していません。

| 課税所得 | 年間節税金額 | 所得税 (税率、%) |

住民税 (税率、%) |

||||

|---|---|---|---|---|---|---|---|

| 年間掛金(月掛金) 14.4万円(1.2万円)

|

年間掛金(月掛金) 27.6万円(2.3万円)

|

年間掛金(月掛金) 81.6万円(6.8万円)

|

|||||

| 195万円未満 | 2万1,600円 | 4万1,400円 | 12万2,400円 | 5% | 10% | ||

| 195万円以上~330万円未満 | 2万8,800円 | 5万5,200円 | 16万3,200円 | 10% | 10% | ||

| 330万円以上~695万円未満 | 4万3,200円 | 8万2,800円 | 24万4,800円 | 20% | 10% | ||

| 695万円以上~900万円未満 | 4万7,520円 | 9万1,080円 | 26万9,280円 | 23% | 10% | ||

| 900万円以上~1,800万円未満 | 6万1,920円 | 11万8,680円 | 35万0,880円 | 33% | 10% | ||

| 1,800万円以上~4,000万円未満 | 7万2,000円 | 13万8,000円 | 40万8,000円 | 40% | 10% | ||

| 4,000万円以上 | 7万9,200円 | 15万1,800円 | 44万8,800円 | 45% | 10% |

- 復興特別所得税は考慮していません。

- 勤務先に企業年金も企業型確定拠出年金もない会社員

あなたの節税メリットは

どのくらい?

2.運用時:分配金などの運用利益が「非課税」!

運用益に課税されずに再投資されるのでお金が増えやすい

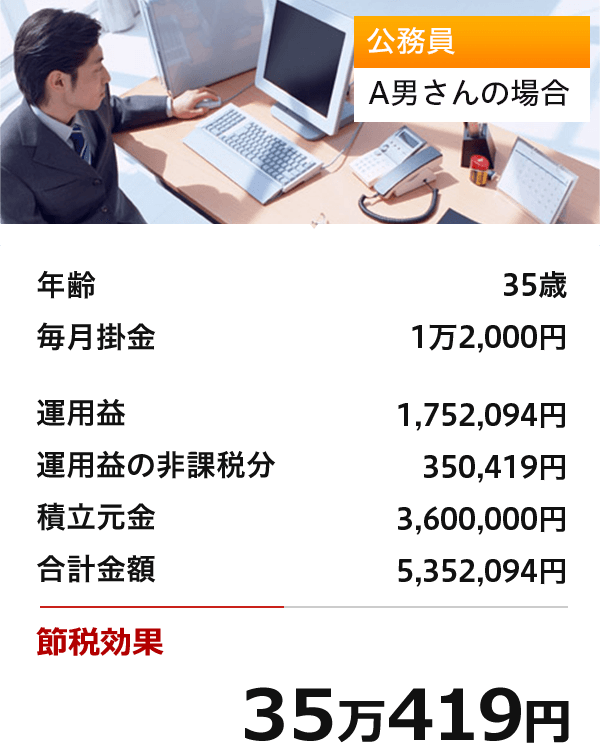

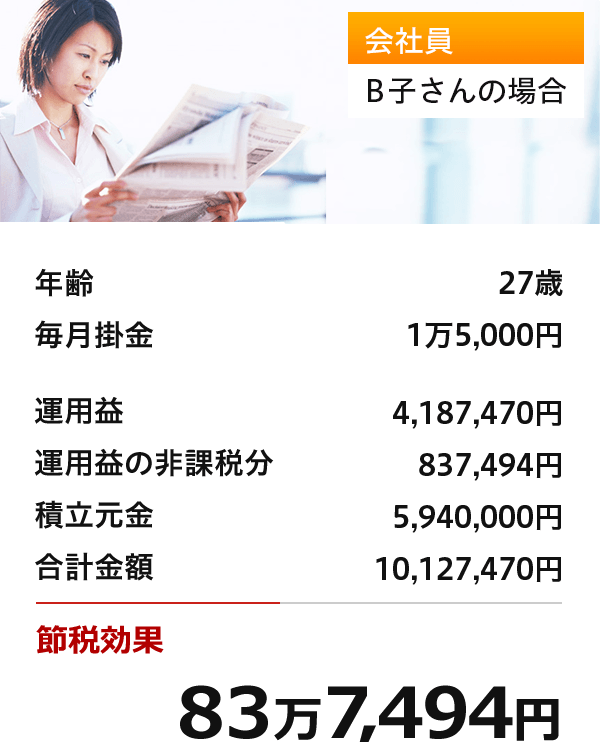

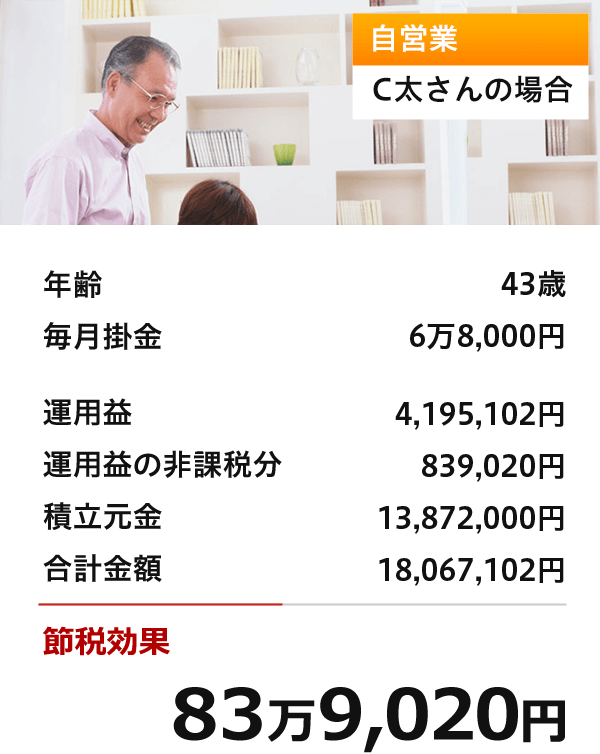

投資信託などの金融商品で運用する場合、通常だと20.315%の税金がかかります。しかし、確定拠出年金で運用した場合には、運用益がすべて非課税になります。

本来は税金として引かれるはずの運用益も再投資されますので、通常よりも有利にお金を増やすことができます。

例えば年率3%で運用した場合、運用益に課税されないことで、下記いずれのケースでも数十万円の節税効果が得られます。

あなたの節税メリットは

どのくらい?

3.受取時:受取方法に関わらず一定額まで「非課税」!

一時金、年金ともに税制優遇あり

60歳以降、積み立てた資金を受け取るときは、年金か一時金で受け取れます。

年金で受け取る場合は「公的年金控除」、一時金で受け取る場合は「退職所得控除」が適用され、以下のように税金がかからないこともあります。

一時金方式で受け取る場合の税制メリット

老齢給付金を一括で受け取る場合は退職所得となり、退職所得控除が受けられます。確定拠出年金の積立期間(勤続年数)によって控除額が算出されます。

退職所得控除の計算方法は以下の通りです。

| 勤続年数 | 退職所得控除 |

|---|---|

| 20年以下 | 40万円 × 勤続年数(80万円以下のときは、80万円) |

| 20年超 | 800万円 + 70万円 ×(勤続年数 - 20年) |

例えば確定拠出年金の積立期間が30年であった場合には、退職所得控除額は次のようになります。

800万円 + 70万円 × (30年 - 20年)=1,500万円

年金方式で受け取る場合の税制メリット

老齢給付金を分割で受け取る場合、雑所得となり他の公的年金等の収入の合算額に応じて公的年金等控除の対象となります。

公的年金等の収入の合計額が65歳未満だと60万円まで、65歳以上だと110万円までは税金がかかりません。

公的年金等控除の計算方法は以下の通りです。

| 年金受取者の年齢 | 公的年金等の収入の合計額※ | 割合 | 控除額 |

|---|---|---|---|

| 65歳未満 | 公的年金等の収入金額の合計額が60万円までの場合は所得金額はゼロとなります。 | ||

| 60万円超~130万円未満 | 100% | 600,000円 | |

| 130万円以上~410万円未満 | 75% | 275,000円 | |

| 410万円以上~770万円未満 | 85% | 685,000円 | |

| 770万円以上~1,000万円未満 | 95% | 1,455,000円 | |

| 1,000万円以上 | 100% | 1,955,000円 | |

| 65歳以上 | 公的年金等の収入金額の合計額が110万円までの場合は、所得金額はゼロとなります。 | ||

| 110万円超~330万円未満 | 100% | 1,100,000円 | |

| 330万円以上~410万円未満 | 75% | 275,000円 | |

| 410万円以上~770万円未満 | 85% | 685,000円 | |

| 770万円以上~1,000万円未満 | 95% | 1,455,000円 | |

| 1,000万円以上 | 100% | 1,955,000円 | |

例えば65歳以上の人で「公的年金等の収入金額の合計額」が350万円の場合には、公的年金等に係る雑所得計算は次のようになり、算出された金額が課税対象となります。

350万円×75%-27万5000円=235万円

- 「公的年金等の収入の合計額」とは以下の合計金額となります。

1 国民年金法、厚生年金保険法、国家公務員共済組合法などの法律の規定に基づく年金

2 恩給(一時恩給を除きます。)や過去の勤務に基づき使用者であった者から支給される年金

3 確定給付企業年金契約に基づいて支給を受ける年金